三、财富积累

中国2000-2019年的社会净财富复合年均增速16.2%;2019年是2000年的17.4倍;2000-2019年名义GDP的复合年均增速为12.8%,2019年是2000年的9.9倍。中国近20年来社会净财富增速高于名义GDP增速。

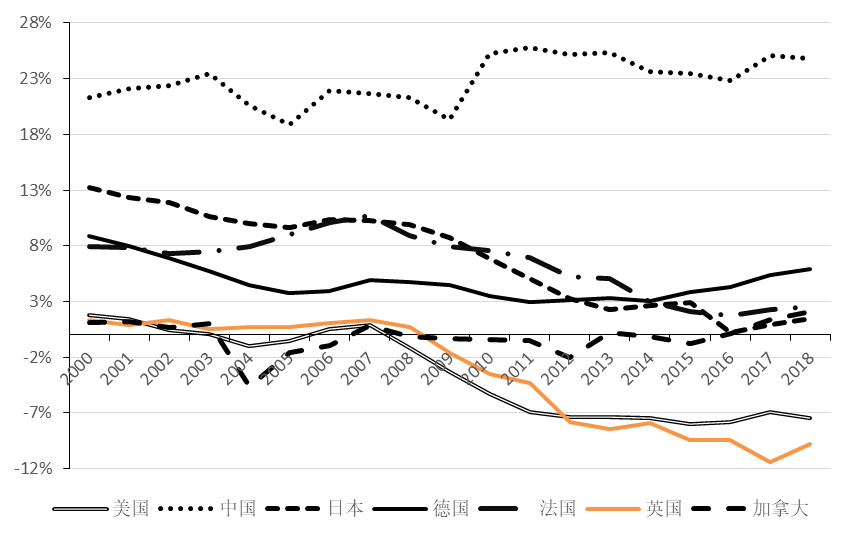

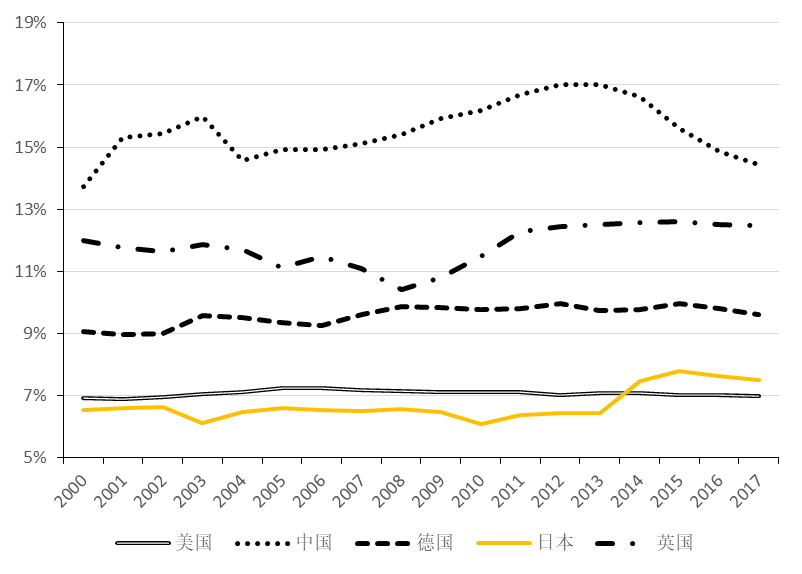

图7展示了各主要经济体财富增速与名义GDP增速的对比。有两点发现:其一,从基本趋势上看,财富增长的波动与GDP相似,体现出存流量的一致性,也从侧面反映出基于国家资产负债表的财富估算是比较可靠的。其二,总体而言,财富增速高于GDP增速,而中国尤为明显。表4作了一下对比,除日本外,其它国家财富增速均高于名义GDP增速。

表4 财富增速与GDP增速(2001-2018年平均)

|

中国 |

美国 |

英国 |

法国 |

日本 |

德国 |

|

|

财富增速 |

16.6 |

4.8 |

6.6 |

5.4 |

-0.3 |

3.5 |

|

GDP增速 |

13.0 |

4.0 |

3.8 |

2.6 |

0.3 |

2.6 |

中国社会净财富相对于GDP以更快的速度增长,主要来自于两方面的贡献:较高的储蓄率和价值重估效应。较高的储蓄率直接对应较高的固定资本形成率,各部门的固定资本形成带来了非金融资产的每期增量。在每期的总产出中,消费占比相对较小,而投资占比相对较高,促进了我国财富总量的更快增长。财富总量上涨的另一个因素是价值重估过程----土地增值、股票、房地产价格上涨等因素均促进了存量资产的市场价值上升。

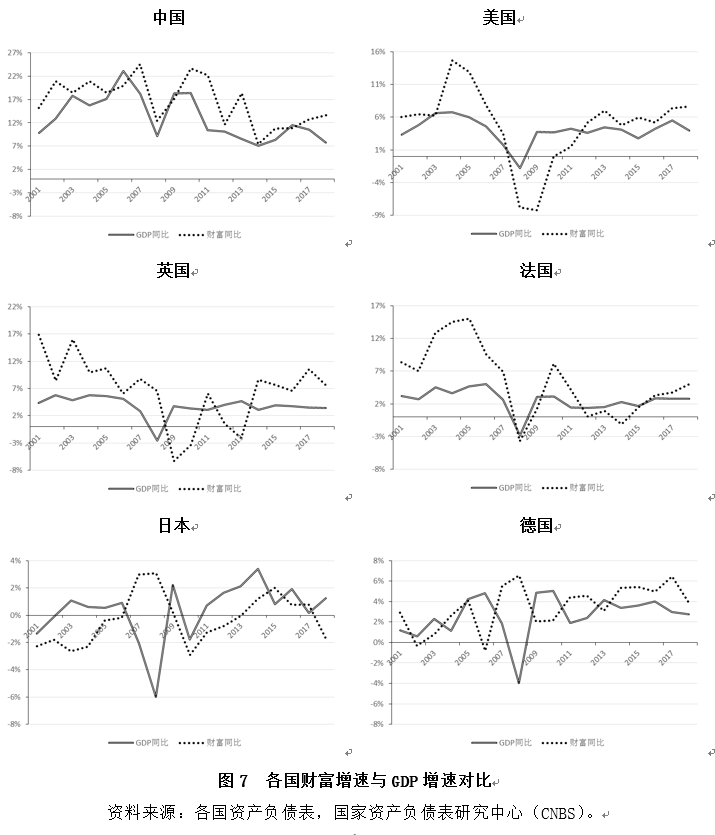

首先,中国具有相对更高的储蓄率。中国的总储蓄率(Gross saving)长期保持在40-50%之间,2018年达44.6%;而美国的总储蓄率不及中国的一半,2018年仅为18.6%。其余各主要经济体储蓄率大体处于30%以下水平(见图8)。储蓄率决定了中国与其他主要经济体之间资本积累速度不同。近20年来,中国的资本形成率年平均为40%左右,也就是说,总产出中有将近四成比例通过投资形成了财富积累,而发达经济体的产出则大多用于消费,新增资本积累的比例较小。

图8 我国储蓄率水平显著高出全球主要经济体

资料来源:世界银行WDI数据库。

第二,价值重估对财富增长的贡献率逐渐下降。价值重估可以解释中国财富的增长,但它并不是中国财富增长与发达经济体差异的主因;中国以远远高于发达经济体的资本形成(主要源于高储蓄的支撑),才导致了财富的更快积累(见表5)。而且,在财富增长的贡献中,中国的价值重估效应相对于资本形成效应也处于不断下降的态势。

表5 各主要经济体财富积累的分解:资本形成与价值重估

|

|

|

美国 |

中国 |

日本 |

德国 |

英国 |

法国 |

|

2001-2006 |

财富平均增速 |

10.2 |

28.0 |

-1.2 |

1.6 |

12.2 |

14.8 |

|

其中:资本形成 |

4.6 |

16.4 |

3.7 |

1.0 |

6.9 |

3.8 |

|

|

价值重估 |

5.6 |

11.6 |

-4.9 |

0.6 |

5.3 |

11.0 |

|

|

2007-2012 |

财富平均增速 |

-0.6 |

25.3 |

-0.3 |

3.7 |

0.5 |

1.7 |

|

其中:资本形成 |

2.9 |

16.5 |

3.6 |

2.2 |

4.1 |

2.5 |

|

|

价值重估 |

-3.5 |

8.8 |

-4.0 |

1.6 |

-3.6 |

-0.8 |

|

|

2013-2018 |

财富平均增速 |

5.8 |

11.5 |

0.5 |

4.8 |

8.0 |

2.1 |

|

其中:资本形成 |

3.9 |

9.2 |

4.0 |

2.2 |

4.9 |

2.4 |

|

|

价值重估 |

1.9 |

2.7 |

-3.4 |

2.7 |

3.0 |

-0.2 |

资料来源:国家资产负债表研究中心(CNBS)

注:各阶段的第一行为非金融资产的年均增速,之后两行为对此年均增量的分解,分别为资金流量的贡献和价值重估的贡献比例,单位均为%。

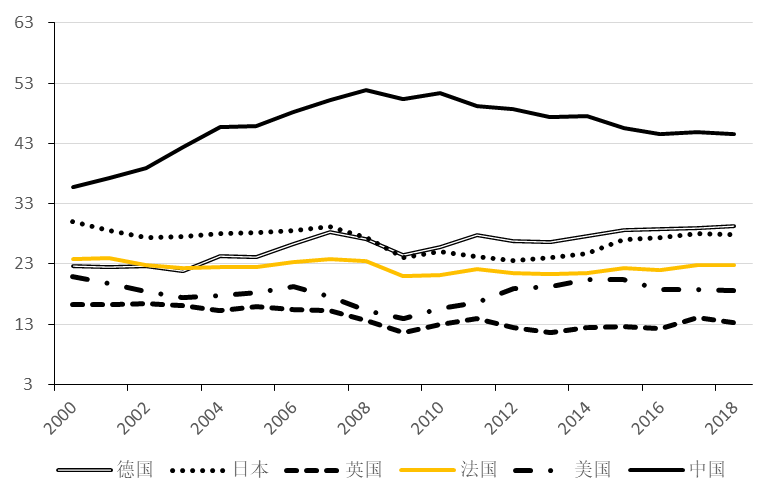

四、财富分配

2019年,我国675.5万亿的社会净财富中,居民部门财富为512.6万亿,占比76%;政府部门财富为162.8万亿,占比24%。从时间序列来看,居民财富占比呈现波动,2000-2005年呈上升态势,2005-2011年呈下降态势,2011-2019又呈上升态势。2000-2009年居民财富平均占比为78.4%,而2010-2019年平均占比下降为75.2%。因此,从新世纪的前10年与后10年比较来看,居民财富占比下降了2.8个百分点。

图9:中国的财富分配(2000-2019) 单位:万亿元(左轴)

资料来源:国家资产负债表研究中心(CNBS)

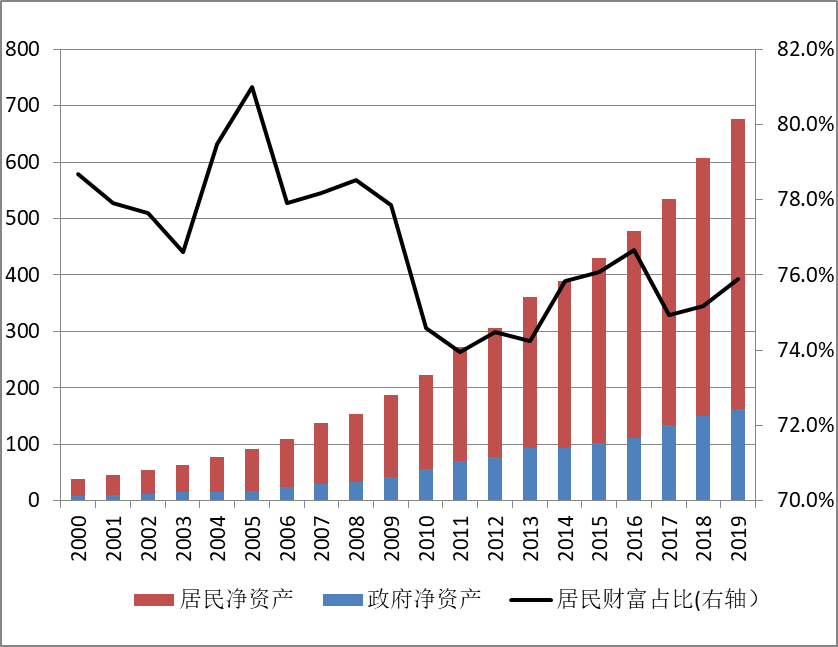

根据国家资产负债表的编制方法,社会净财富按一定比例分配到居民和政府手中;企业部门的净资产根据居民和政府的股权持有比例进行分割,最终也归于居民或政府所持有,企业部门净值为零。以这样的视角对财富分配进行国际比较(见图10),可以发现:

第一,2008年国际金融危机暴发以来,发达经济体政府的资产净值呈下降趋势,英美进入了负值区间;而中国相反,危机以后,政府财富占比还略有上升。

第二,中国政府净资产占比远远高于几个主要发达经济体。英、美政府净资产是负值,日本、法国和加拿大政府持有净资产占比在0-5%之间;德国政府持有资产的比例略高,2018年为6%。而中国政府的净财富占比大体上超过20%。

图10 政府部门净资产占社会财富比重

资料来源:各国资产负债表,国家资产负债表研究中心(CNBS)

注:对各国非金融企业、金融机构部门和国外部门的资产净值作了划分,按照居民和政府部门所占比例划分到这两个部门,即将未被物化的剩余索取权按照股权比例进行划分,从而只剩居民和政府持有资产净值。

国际货币基金组织(IMF,2020)整理了58个经济体政府和公共部门资产负债表情况,相关数据不同于各国统计当局所公布的资产负债表,且覆盖国家范围更广,可用来对政府财富占比的国际比较作出补充。这58个经济体和中国政府部门持有的净资产占GDP的比重如图11所示(我们选出净资产占比排名前10的经济体,再加上G7国家)。

可以看出,中国政府持有净资产的比例排名非常靠前。这些国家中政府持有净资产/GDP高于中国的仅有6个,分别是挪威、乌兹别克斯坦、哈萨克斯坦、捷克、俄罗斯和澳大利亚。这些国家或者是典型的资源型国家,国内净资产中有很大一块比例是自然资源,且被政府所持有;或者是经济制度与中国较为类似。在G7国家中,除加拿大外,其它国家的政府净资产均为负值。

需要指出的是,图11与图10呈现的国际比较有所差异。特别是日本与德国政府净资产在图9中为正,在图10中为负。这是由于各国统计当局标准不同而IMF“强行”使其一致的结果。主要差别就在于养老金。日、德两国统计当局所公布的政府资产负债表中都没有养老金负债,而IMF给加上了,导致两国政府净资产下降较多,由正转负。

![]()

图11政府部门净资产占GDP比重(%,2016年)

资料来源:IMF Public Sector Balance Sheet,国家资产负债表研究中心(CNBS)

注:此处数据来源于IMF,而上一张图的数据来自于各国统计当局,两个来源的数据并不完全一致,如根据澳大利亚统计当局的数据,其政府净资产/GDP大约在80%左右,但IMF数据则超过200%。但这一差别对我们的国际比较结果影响不大。

就国际比较而言,我国财富分配结构偏重于政府部门有两个重要原因:

一是国民收入初次分配结构中政府占比较大。生产税净额是国民收入初次分配中最具影响力的因素,是政府收入的主要来源。2018年,我国政府部门初次分配总收入11.7万亿,其中有9.6万亿来自于生产税净额。中国生产税净额占全部GDP的比例在15%左右,而美国的这一比例仅为7%左右,其余主要经济体也均处于13%以下水平(见图12)。由于生产税净额比例的较大差异,中国政府在初次分配中所占有的收入比例也较大,从而形成了长期的财富积累。与生产税占比较高形成对比的是,中国劳动报酬(劳动者报酬包括工资、奖金,以及雇主为员工缴纳的社保支出)在初次分配中占比相对较低。美国劳动者报酬在GDP中的比例长期保持在60-70%之间,其余主要经济体多数也在55%以上水平,而中国的这一比例仅为50%左右(见图13)。

图12 初次分配中生产税净额占GDP比例

资料来源:国家资产负债表研究中心(CNBS)

![]()

图13 初次分配中劳动者报酬占GDP比例

资料来源:国家资产负债表研究中心(CNBS)

注:采用各国资金流量表当中劳动者报酬(Wages and Salaries)除以增加值(Net Value Added)计算

二是中国政府部门的债务存量相对较低。国际货币基金组织最新估算的各国政府债务规模与GDP比重如图14所示。在可比较的15个国家中,只有俄罗斯和印度尼西亚政府杠杆率低于中国,而几个主要发达国家则远高于中国的水平。自国际金融危机后,全球主要经济体多数经历了政府部门加杠杆过程,政府部门债务规模大幅扩张,而我国政府债务的扩张速度有限,目前还保持着较低的政府杠杆率。但这一特征主要体现了我国特有的债务扩张模式,部分掩盖了地方政府的隐性债务。与各国不同的是,我国债务扩张过程由政府主导下的国有企业和地方融资平台等承担。根据我们的估算,地方政府融资平台所发行的城投债券余额从2007年的3亿元飙升至2019年末的8.9万亿,在全部非金融企业债余额中的占比也从不到1%上升至38%的水平(见图15)。正是由于一方面政府财富积累(比如由融资平台债务所形成的基础设施存量)不断上升,另一方面,政府融资平台债务却归到企业部门,这就使得政府部门净资产上升更快。如果在政府资产中扣减掉隐性债务,政府净资产的上升速度就没那么快了。

![]()

图14 政府负债占GDP比重(%,2016)

资料来源:IMF Public Sector Balance Sheet,国家资产负债表研究中心(CNBS)

注:此处比较的数据是政府负债(liability),而非政府债务(debt)。在一般情况下,负债规模要高于债务规模,而我们一般所谈到的宏观杠杆率,指的是债务规模/GDP。因此本表中所列的政府负债/GDP,应略高于政府杠杆率水平。以美国为例,2016年政府负债/GDP在本图中显示为126.5%,而国际清算银行公布的美国政府部门杠杆率为100.1%。

![]()

图15 城投债余额及在企业债中的占比

针对居民部门,我们进一步对财富积累的贡献率进行拆分,如表6所示。居民部门财富积累的驱动力在危机前后出现了一次较大转折。在危机后,非金融资产对居民财富积累的贡献率普遍有所下滑,而金融资产特别是金融资产中净股权的贡献水平则有不同程度的上升。以美国为例,在危机前非金融资产对居民财富积累的平均贡献率达到2.9%,危机期间转负,危机后尽管反弹至1.8%但仍明显低于危机前水平。相应地,美国金融资产对财富积累的作用由2.9%上升为3.9%。发生这一转化的主要原因在于两点:一是全球经济增速普遍下行,实物资产积累速度下降;二是全球金融市场特别是股票市场在危机后恢复速度较快,大部分发达国家的股票市场指数已经超过了危机前的水平(如图11)。就全球整体而言,金融资产是中性的,只存在财富转移,不存在金融损失,以金融为主导的财富积累模式本质上反映了全球整体财富积累乏力,越发转向存量博弈。这与金融危机后全球陷入“长期停滞”的典型事实是一致的。

表6 居民部门财富积累贡献率拆分及国际对比(2018年)

|

美国 |

中国 |

|

|||||||

|

2001-2006 |

2007-2012 |

2013-2018 |

2001-2006 |

2007-2012 |

2013-2018 |

||||

|

居民财富平均增速 |

5.8 |

0.4 |

5.7 |

10.7 |

10.4 |

8.4 |

|||

|

非金融资产贡献增速 |

2.9 |

-1.3 |

1.8 |

5.8 |

4.9 |

4.0 |

|||

|

净金融资产贡献增速 |

2.9 |

1.7 |

3.9 |

4.9 |

5.5 |

4.3 |

|||

|

其中:净股权 |

2.2 |

0.0 |

2.3 |

3.3 |

3.6 |

2.8 |

|||

|

其他 |

0.7 |

1.7 |

1.6 |

1.6 |

1.9 |

1.5 |

|||

|

日本 |

德国 |

||||||||

|

2001-2006 |

2007-2012 |

2013-2018 |

2001-2006 |

2007-2012 |

2013-2018 |

||||

|

居民财富平均增速 |

-0.8 |

-0.8 |

1.5 |

2.3 |

2.7 |

3.7 |

|||

|

非金融资产贡献增速 |

-1.9 |

-0.5 |

-0.3 |

1.1 |

1.7 |

2.1 |

|||

|

净金融资产贡献增速 |

1.2 |

-0.3 |

1.8 |

1.2 |

0.9 |

1.6 |

|||

|

其中:净股权 |

0.7 |

-0.7 |

0.9 |

0.0 |

-0.2 |

0.4 |

|||

|

其他 |

0.5 |

0.4 |

0.9 |

1.2 |

1.1 |

1.2 |

|||

|

英国 |

法国 |

||||||||

|

2001-2006 |

2007-2012 |

2013-2018 |

2001-2006 |

2007-2012 |

2013-2018 |

||||

|

居民财富平均增速 |

7.0 |

1.6 |

1.7 |

6.1 |

2.5 |

5.0 |

|||

|

非金融资产贡献增速 |

6.1 |

1.2 |

0.9 |

5.7 |

0.7 |

2.8 |

|||

|

净金融资产贡献增速 |

0.9 |

0.4 |

0.8 |

0.4 |

1.7 |

2.2 |

|||

|

其中:净股权 |

0.4 |

-0.1 |

0.3 |

-0.3 |

0.3 |

0.5 |

|||

|

其他 |

0.5 |

0.5 |

0.5 |

0.7 |

1.4 |

1.7 |

|||

|

澳大利亚 |

加拿大 |

||||||||

|

2001-2006 |

2007-2012 |

2013-2018 |

2001-2006 |

2007-2012 |

2013-2018 |

||||

|

居民财富平均增速 |

11.21 |

4.87 |

7.93 |

-0.7 |

4.6 |

4.7 |

|||

|

非金融资产贡献增速 |

8.98 |

3.77 |

6.15 |

-2.5 |

3.1 |

2.5 |

|||

|

净金融资产贡献增速 |

2.23 |

1.10 |

2.50 |

1.7 |

1.6 |

2.2 |

|||

|

其中:净股权 |

1.58 |

-0.09 |

0.72 |

1.2 |

1.1 |

1.3 |

|||

|

其他 |

0.65 |

1.19 |

1.77 |

0.5 |

0.5 |

0.9 |

|||

就中国而言,居民财富积累的特征与发达经济体并不一致。危机后,中国金融资产对于居民财富积累的贡献度有所下降,从危机前的4.9%下滑到4.3%,其中净股权的作用也从3.3%下滑到2.8%。居民部门金融资产积累速度下降,除了金融危机后经济增速下行降低了居民金融财富的积累速度外,还有两个值得考察的因素。

首先,我国直接融资市场发展缓慢,尤其是股权融资市场对社会财富分配作用较小。自危机之后股票及股权资产在全社会总金融资产当中的占比稍有下滑,从2007年最高点的37%下降到2019年的29%(见图16);而这一点与中国股票市场表现一般、比不上美国等发达经济体也有关系(见图17)。

![]()

图16 股票及股权占总金融资产比重稍有下降

资料来源:国家资产负债表研究中心(CNBS)

图17 各国股票市场指数(以2000年为100标准化)

资料来源:CEIC。

其次,居民部门所持有的股票及股权比例在2013年之后有所下降。为应对2008年的国际金融危机,中国出台了大规模的刺激计划,政府驱动经济的特征愈加显著:一方面是地方政府债务迅速扩张,另一方面国有经济规模也在壮大。图18显示,2013年之后,政府持有的净财富占比和政府持有的股票及股权占比都有所上升。这使得居民部门持有的股票及股权资产占比出现下降,股权价值上升带来的财富积累效应向政府部门而非居民部门倾斜。

![]()

图18 居民部门相对于政府部门而言股权价值缩水

资料来源:国家资产负债表研究中心(CNBS)

总之,与发达经济体迥异的财富分配结构,既反映出当前中国非常明显的发展阶段特点—--如政府主导的经济赶超,也表现了中国经济的制度性特征—--以公有制为主体。政府主导下的经济赶超客观上要求经济资源更多流向公共部门;而公有制为主体的所有权结构,这包括大量国有企业以及公有土地等,使得政府存量资产规模庞大。相较而言,西方发达经济体一般是公共财政而非生产建设性财政,土地私有化以及国企占比极小,这些都决定了发达经济体的政府净资产占比很小甚至为负。

(摘自《中国国家资产负债表2020》(李扬 张晓晶等著,中国社会科学出版社2020年)第一章主报告;本章执笔人:张晓晶 刘磊 邵兴宇)